“金融服务无处不在,就是不在银行网点。”布莱特·金在《银行4.0》一书中的预言已经成为现实。

银行数字化转型迈向纵深发展,客户光顾银行网点频次降低,智能客服成为“标配”,手机银行充当“门面”。各家银行竞相秀出科技“肌肉”,在信息技术投入上不遗余力,甚至有银行高管提出“金融科技投入上不封顶”的豪言壮语。

业内人士表示,金融科技赋能银行业转型升级,要围绕“提升客户服务体验”的主线展开,要立足时代新特点深入了解用户的新需求,而不应将金融科技简单视为人工服务的替代品。

“消失”的人工客服

智能客服的广泛应用,就是金融科技重塑银行服务的一个缩影。中国银行业协会近日发布的《2021年中国银行业服务报告》显示,截至2021年末,银行客服从业人数5.02万人,相较于2020年减少了4200人,一改以往逐年递增的态势。

上海申伦律师事务所律师夏海龙向记者表示,银行客服人员数量骤减实质上是电子支付、网络技术进步对银行业造成的反向冲击,同时语音识别、AI技术的成熟也使得智能客服具备现实基础。

当客户不再频繁光顾银行网点,现金业务和柜台业务也随之减少。中银协数据显示,2021年银行业金融机构离柜交易总额达2572.82万亿元,同比增长11.46%,行业平均电子渠道分流率为90.29%。这也意味着银行不再依赖于“人海战术”。

疫情更是倒逼银行加速数字化转型。“非接触银行”服务模式使得用户习惯进一步向线上迁移,线上交互频次和深度增加,启用智能客服能够起到降本增效的作用。

多名业内人士表示,用户对银行服务的需求已经发生根本性转变,需要人工介入的业务场景大大减少,因此银行客服人员的数量大幅精简,人工岗位职责也将偏向技术处置和风险防控。

2021年,招商银行AI模拟人、辅助人、替代人成效显著,AI智能客服、语音质检、智能审录等替代人力超过6000人。

智能客服拓宽了服务场景,除了日常业务咨询,还被应用在营销、催收方面。

据冰鉴科技研究院研究员王诗强介绍,在营销方面,银行可以通过语音机器人筛选出有意向的客户,再转到人工客服对接。对于逾期时间较短的客户,银行可以使用语音机器人进行提醒或催收,效果基本上可以与人工客服相媲美。

当然,对于智能客服难以解决的复杂业务,目前还需转接人工客服处理。短期来看,人工客服坐席依然不能缺位。

艾媒咨询发布的《2021年中国智能客服满意度调查报告》显示,智能客服问题解决程度有限,回答千篇一律、重复循环操作、答非所问是被客户诟病的主要原因。艾媒咨询分析师认为,未来,人工客服仍将长期存在,人工客服能够弥补智能客服不足,提出改进方向,这一过程也将凸显人工客服重要性,提高其积极性,二者将形成良性互动。

进阶的智能银行

金融科技改变的不止是客服系统,而是重塑整个银行服务业态。

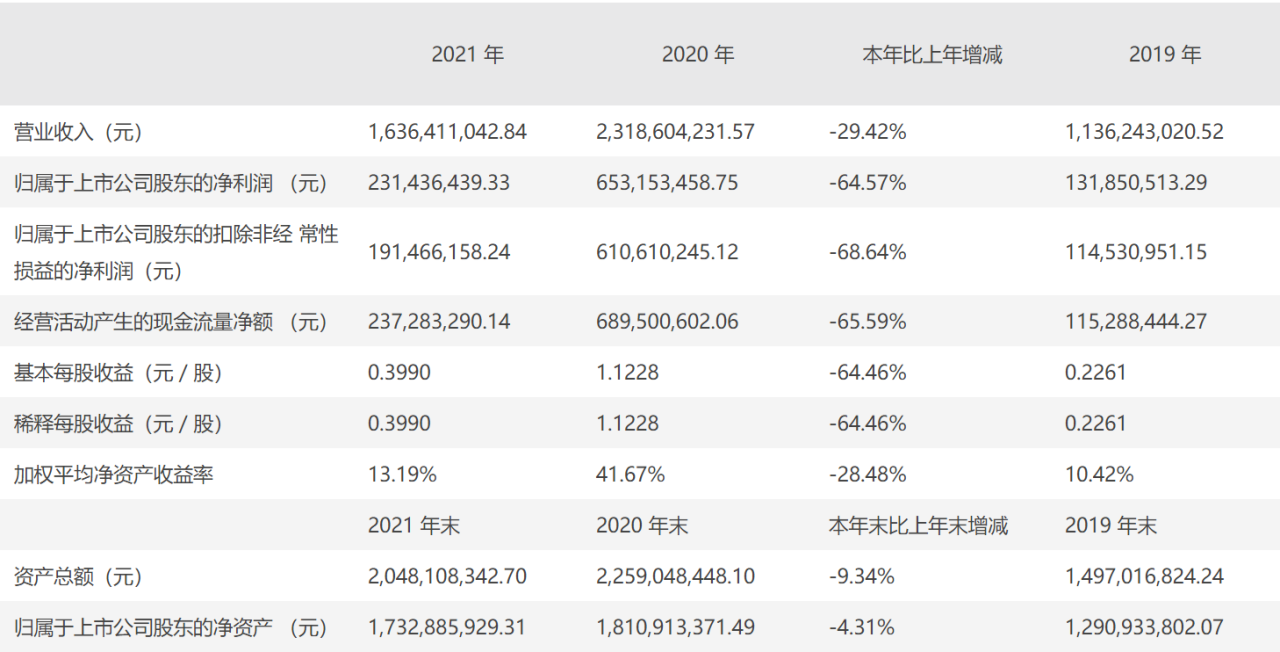

银行正在加大金融科技资源投入。根据苏宁金融研究院发布的《中国银行业数字化转型研究报告》,2020年A股上市银行在信息科技方面的投入达2078亿元,同比增长25%。

2020年,国有大行在金融科技方面的投入总额近千亿,同比增长超30%,达956.86亿元。工商银行在金融科技投入金额为238.19亿元,同比增长45.47%;建设银行在金融科技领域的投入达221.09亿元,较上年同比增长25.38%;农业银行金融科技投入达183亿元,同比增长43.08%。

除了国有大行,也有股份行投入超过百亿元。招商银行2021年年报显示,该行信息科技投入132.91亿元,同比增长11.58%,占营业收入的4.37%。

银行通过运用大数据、人工智能、云计算、区块链、5G、物联网等技术,推进金融科技在金融基础设施、数字货币、私人银行和财富管理、供应链金融、绿色金融、普惠金融等领域的深度应用。

“AI+金融”模式已经得到了现实验证,已被银行应用在风控模型训练、业务流程自动化RPA、企业风险预警、自动化运维、贷后管理等环节,也有银行在财富管理、智能投顾等业务领域进行了“试水”。

招商银行2021年推出的智能财富助理“AI小招”,就是基于大数据技术,通过知识沉淀与机器训练,为客户提供收益查询、涨跌分析、市场热点解读、产品推荐、资产配置建议等财富管理综合服务。

在智能风控方面,利用AI技术能够有效识别潜在风险,筑起反欺诈防火墙。农行正在加快推进智能化风控平台和系统建设,案防监测预警平台研发上线;建行建立“全面智能、精准及时、主动前瞻”风控体系;交行智慧风控预警模型准确率达85%。

谁在抢占转型红利?

面对银行AI发展的“大蛋糕”,科技公司正攻城拔寨,抢占银行转型红利。

艾瑞咨询发布的《2020中国AI+金融行业发展研究报告》显示,金融领域对人工智能的投入在整体科技投入中的占比增速平稳上升,说明市场中的需求方肯定了AI技术的应用价值,并有计划地加大购买力度。银行业仍然是主要需求方,2022年AI总投入将超220亿元。

“AI+金融”无疑是一块巨大且诱人的蛋糕。而科技公司也初步尝到了甜头。数据显示,百融云创在国内累计为5700名金融机构客户提供服务,最新年报显示,公司2021年全年实现营收16.23亿元,同比增长43%。主营业务智能分析与运营服务业务收入增长38%至7.37亿元,主要包括AI智能服务语音机器人、财富管理解决方案等。精准营销服务收入增长强劲,同比增长60%至4.22亿元。

但同时,这个赛道也开始变得拥挤。艾瑞咨询分析称,六大国有行目前已经具备一定的AI技术能力,而各类城商行和农商行开始纷纷尝试AI赋能下的数字化转型,由于技术人员的缺乏,未来中小银行将成为AI技术供应者竞相争夺的市场。

部分中小银行已经迈出了脚步。桂林银行近期联合科大讯飞推出了虚拟数字员工“小漓”,主要基于讯飞智声的虚拟数字人技术。“小漓”不仅能在手机App中为用户提供线上咨询、余额查询、转账等业务,还能在线下营业大厅放置的交互一体机中,为用户提供行内外的信息播报及问询服务。

对于科技公司来说,要兼顾服务模式的可复制性和可定制化。科大讯飞智能客服产品总监程宇涛表示,行业内许多公司都在从事智能客服系统开发,这对算法和计算性能的要求非常高,科大讯飞的语言理解、语音识别和语音合成等底层技术能力可完全复用。

在江苏苏宁银行金融科技高级研究员孙扬看来,科技公司若想获得银行的青睐,首先应提升专业水平,比如专门做语音解析、文本响应模型、拟人化语音合成、构建客服知识库等,要在某一个领域要形成特点和专业,才更有机会切入市场。其次,要针对银行的细分产品建立深刻的理解,比如基金代销、信托产品、小微金融等,这样才能跟上银行的步伐。

(文章来源:上海证券报)