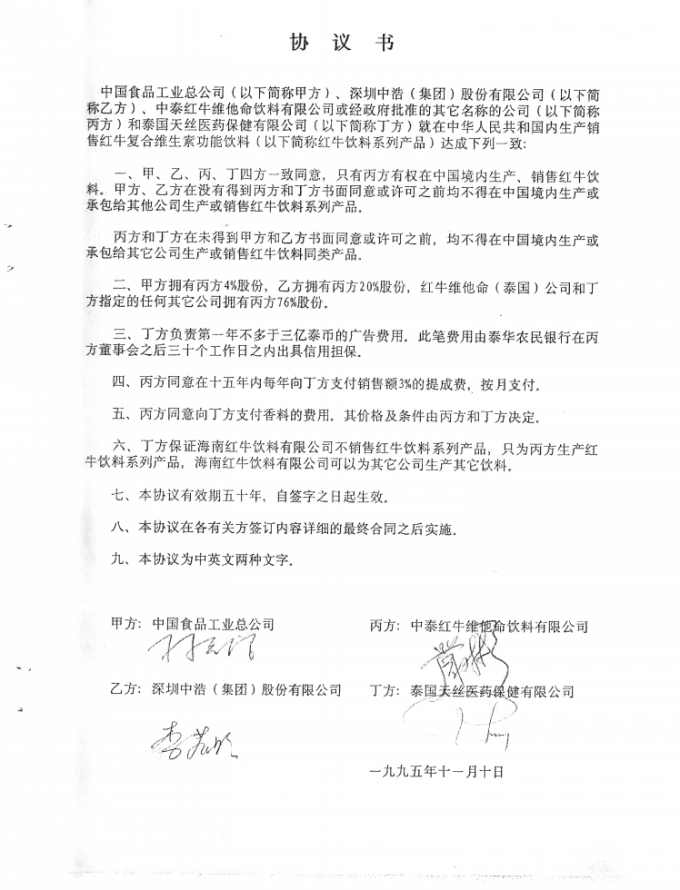

继今年4月个人存款利率调降后,9月15日,多家银行存款利率再次下调,包括活期存款和定期存款在内的多个品种利率均有10至15个基点的调降幅度。

在银行存款利率下行背景下,一些带有理财功能的保险产品开始走俏。调查发现,近期,当客户咨询保本保息的理财产品时,多家银行客户经理无一例外都会向其介绍保险公司的增额终身寿险产品,以便提前锁定利率。

存款利率走低银行更爱卖保险

“资管新规打破刚性兑付之后,此前的预期收益型理财产品全部转为了净值型产品,无论宣称风险级别高低,都是非保本浮动收益的理财产品。目前能保本保收益的只有定期存款和国债,以及保险公司的增额终身寿险。如果您有长期不用的钱,建议还是配置一款增额终身寿险,缴费期可以选择三年也可以五年。”在得知客户想购买一款保本保息理财产品后,招商银行某支行客户经理介绍了招商仁和人寿的增额终身寿险。

据上述客户经理介绍,增额终身寿险是寿险的一种,可以提供终身的身故保障,但它卖得好的最主要原因还是因为有理财属性。增额终身寿险每年都有固定的回报率,保额复利增长。并且回报率不受市场波动和经济环境变化影响。如果需要用钱,也可以随时领取。

光大银行某支行理财经理则推荐了光大永明鑫光明终身寿险。

“存款利率下调将对储户资产配置方式产生影响。一方面,部分储户可能会选择收益率水平更高的投资产品,如部分储蓄型保险产品等;另一方面,在风险可控的前提下,中小银行存款产品的吸引力有所提升,储户可能会选择这些银行进行储蓄,以获得更高的利息收入。”中国银行研究院博士后杜阳表示。

今年以来,在利率持续下行的经济环境下,银行存款利率也在不断下降。因此,部分储蓄型的保险产品如增额终身寿险、两全保险等,可为客户锁定长期稳定的收益,而得到众多客户的青睐。银保业务正在成为银行和保险公司共同的发力点。

数据显示,上半年,多家银行基金代销收入同比有所下降,而保险代销收入却大幅增长。如招商银行上半年代理保险收入87.9亿元,同比增约60%;代理基金收入36.95亿元,同比减少约47%。对此,招商银行解释称,主要是客户权益类产品配置降低,客户避险情绪及需求上升,期缴保险销量同比上升。

平安银行上半年实现代理基金收入16.83亿元,同比下降29.3%;实现代理保险收入10.65亿元,同比增长26.3%。

首都经贸大学保险系副主任李文中认为,银行代销保险产品大火的背后主要原因有三点,第一是市场利率下行,其他理财产品收益下降;第二是股市不景气,投资风险加大;第三是持续严监管之下银保渠道销售行为更规范,销售误导减少,风评较前些年有好转。

银行网点众多已成金融超市

谈及银行卖保险的优势,北京联合大学管理学院金融系教师杨泽云表示,银行的网点远远多于保险公司的网点,银行已经成为金融产品超市和营销平台。保险公司借用银行网点销售保险产品,充分利用银行的庞大客户群体优势,不仅可以降低销售成本和费用,还可有效定位客户。

同时,银行卖保险,可利用银行存款信息,精准定位客户,对其开展有针对性的保险产品营销。例如,对中高净值客户,可营销具有医疗、养老甚至财产传承等功能的长期储蓄型保险产品,而对低净值客户可营销意外伤害、短期健康保险等保障功能较强的保险产品。另外,我国居民对于银行有天然的信任感,银行员工(或者说在银行职场的人员)向银行客户推销保险产品时,更容易达成交易。

但银行销售保险也存在一些不足,杨泽云表示,银行工作人员的保险专业知识弱于保险公司的员工。如果遇到没有职业操守的工作人员,借助于客户对银行的信任,极容易欺骗客户,把保险说成银行存款,从而造成较多的纠纷。

不仅如此,在银保渠道中,银行是产品营销的具体实施者,保险公司是保险产品的最终责任者。理论上,保险公司可以主导银保渠道,负有监管责任。但实际中,银行掌握着营销渠道,保险公司对银行销售行为的监管难以落实。然而,引起的纠纷最终要由保险公司自己应对和承担。

李文中表示,银保渠道的最大优势就是能够在较短时间内上规模。但劣势在于,由于销售人员的专业水平和客户群体的特点决定主要销售简单的理财型保险产品,难以销售复杂的保险产品,并且销售费用较高,持续性差,给保险公司带来的业务价值较低。

杨泽云认为,银行是金融超市和销售平台,具有客户优势和信任优势。对中小保险公司而言,是保费快速上规模的方式和渠道,因而,还是重要渠道;而对有众多自己个人代理人的大型保险公司而言,如能切实转向销售高价值产品,也是重要渠道。因此,银保渠道未来仍然是重要的保险产品销售渠道。此外,随着第三支柱的个人养老金制度的出台,未来银行仍然是个人养老金保险产品的营销渠道。 吴敏