“说的比唱的好听”,这是投资者近期对汇安基金的一个评价。究其原因是汇安基金高调喊出“构筑投资研究的‘3+3’体系”,但实际上,该基金公司旗下偏股基金的近三年业绩仅是同类基金平均水平的一半,并且该公司已经持续三个季度在缩减股票仓位。

尤为注意的是,由于知名基金经理致歉,基金经理离职现多米诺连锁反应。汇安基金是不是在自话自说?还能翻身吗?

业绩殿后还不断调低仓位

《电鳗财经》据同花顺最新统计,截至今年一季度末,汇安基金管理规模449.06亿元,旗下基金数量多达101只,但经理人数却仅14人。该公司旗下股票型基金有8只,基金规模合计6.49亿元;混合型基金55只,管理规模为111.38亿元。

值得注意的是,汇安基金旗下的偏股型基金,今年以来平均回报率为-23.46%,既跑输同类公司-20.87%的平均业绩,也跑输同期沪深300指数-18.92%的涨跌幅,在可比的147家基金公司中排名第108名。此外,汇安基金旗下的偏股型基金近3月、近6月、近1年平均回报率分别为-12.63%、-23.06%、-17.18%,均跑输同类公司平均回报率-12.53%、-21.10%、-13.87%。

对投资者来说,近3年的管理业绩,或许更有参考价值。

同花顺数据显示,近3年,汇安基金旗下的偏股型基金平均回报率为36.98%,而同类公司这一时期平均业绩为66.45%,其管理业绩仅是同类公司业绩的55%。在100家可比公司中,排名第90名。

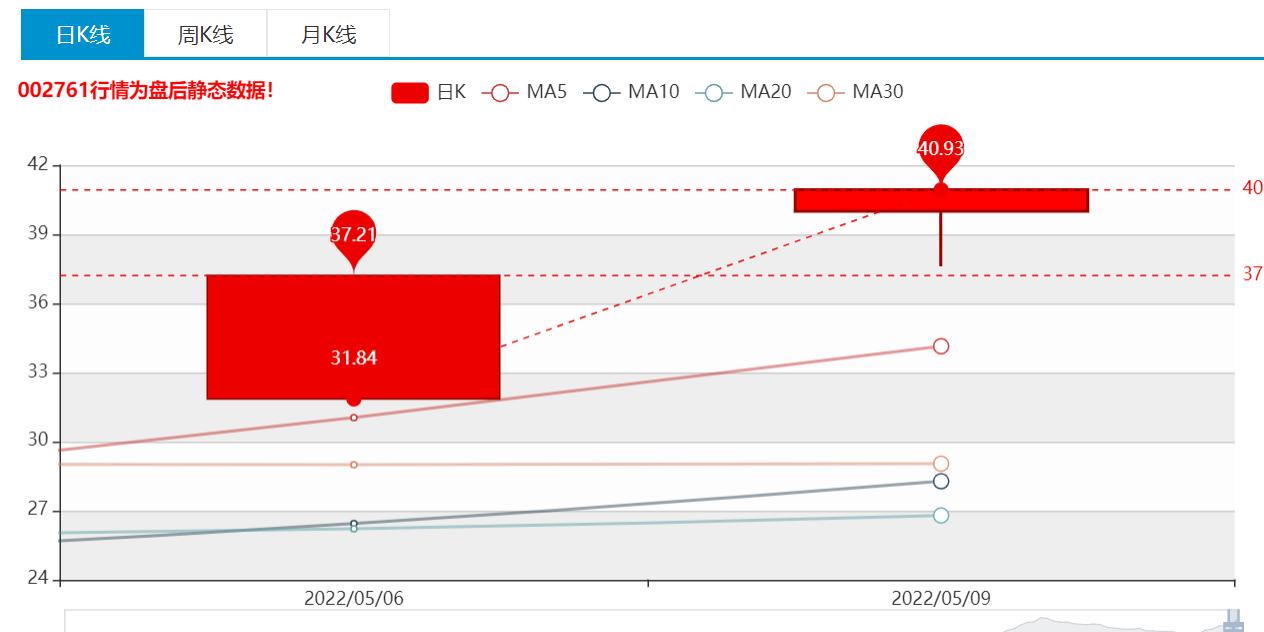

《电鳗财经》注意到,汇安基金不但权益投资业绩殿后,其配置股票的比例也在不断萎缩,妥妥的没信心。数据显示,2021年二季度,汇安基金股票投资比例为23.54%,但2021年三季度、四季度这一持股比例持续下降,股票投资比例分别为21.59%、18.20%。时至今年一季度,汇安基金再度调低了股票配置,股票投资比例仅为16.07%。

惊现多米诺连锁反应

一方面,汇安基金在持续调减股票配置比例,一方面却高喊机会来临。

2022年5月12日,汇安基金首席研究官、基金经理吴尚伟公开表示,目前已经构筑起投资研究的“3+3”体系,即选股的三步骤和交易的三策略。在选股方面,选择优秀行业、构建平衡组合、挖掘优质公司;在交易方面,核心资产长期持有、卫星资产灵活配置、整体组合风险收益适当。“经过大幅调整后,A股市场估值已经具有吸引力;很多经济数据正在逐步迎来拐点,后续二级市场将逐渐向好。”吴尚伟表示。吴尚伟拥有13年证券从业经验、7年基金投资经验。在他看来,组合管理是一门平衡的艺术,一方面,基金经理要对自己的持仓品种极为自信;另一方面,则需要不断尝试否定或检验自己的组合,以确保组合能够给持有人提供稳健的回报。

汇安基金旗下的首席投资官、基金经理邹唯,有着13年又273天的管理经验,他在季报中称,目前这个位置估值端的风险已经很小,尤其看得越长风险越小;而随着时间的推移和业绩预期的不断明朗,短期的成长性折价和确定性折价对估值的压制会逐步消除,所以目前需要回归产业趋势、聚焦业绩端。邹唯因新基金成立以来净值大幅度回撤,在去年3月4日对外发表了公开致歉信,从后果看,邹唯的马失前蹄或许在一定程度上会引发公司的基金经理阵营乃至产品结构上的一系列多米诺连锁反应。

《电鳗财经》还注意到,汇安基金旗下的基金经理已经出现了集中离职的现象。汇安基金原权益投资首席投资官、基金经理沈宏伟,在汇安基金任职刚满4年,却于2021年7月30日离职;同日,2017年11月加入汇安基金的张再奇,也提出离职。在此一个月前的2021年6月11日,基金经理商震在公司内任职还不足两年便挂靴而去。2021年8月3日,汇安基金公告称,沈宏伟因个人原因于2021年7月30日离任汇安资产轮动混合,由原基金经理周加文管理。2021年7月30日,黄济宽因公司工作调整,离任汇安嘉鑫纯债债券、汇安鼎利纯债,增聘基金经理金鸿峰。

2022年4月26日,汇安基金再度发布基金经理变更公告,“老将”陈欣因公司工作调整离任汇安丰益混,该基金由原共同管理该基金的张昆独立管理。(林妍)