国泰君安研报认为,经历了2021年煤炭市场的大起大落,政府已经有充足的手段维持煤炭价格的稳定,价格大幅超预期上涨带来的业绩高弹性行情在2022年将很难出现,但可以明确长协价同比大幅提升将带动企业的盈利中枢跃升一个台阶,测算板块一季度利润增长约80%,价值发现将成为2022年煤炭股投资的主旋律。新的机制下高长协价格得以维持且同比大幅提升,资本支出-现金流-财务-利润-分红将出现可持续优化,年报的高长协、高盈利下的新分红方案值得期待。此外,国家鼓励通过兴建光伏项目治理采煤沉陷区,我们判断部分煤炭企业将利用所在地资源获取绿电项目,转型有望加速。

全文如下

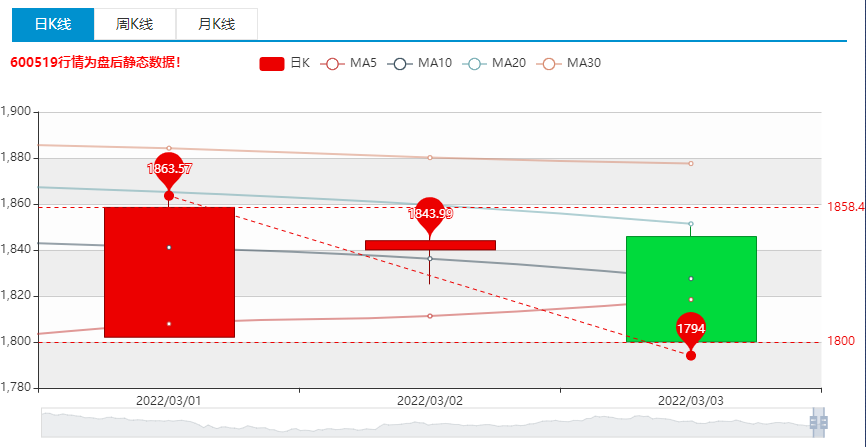

【煤炭】3月长协价落地,新机制下可持续强盈利更确定

事件:2月28日,《关于做好2022年煤炭中长期合同监管工作的通知》中确定长协新定价机制,根据新机制,3月动力煤长协价为720元/吨。

长协新定价机制落地,3月动力煤长协价720元/吨。长协新定价机制由“(基准价+浮动价)/2”形成:1)基准价:下水煤合同按5500大卡动力煤675元/吨执行;2)浮动价:实行月度调整,暂采用全国煤炭交易中心综合价格指数(NCEI)、环渤海动力煤综合价格指数(BSPI)、秦皇岛动力煤综合交易价格指数(CCTD)三个指数,选取每月最后一期,等权重平均确定。2月最后一期NCEI、BSPI、CCTD指数分别为770、740、786元/吨,根据新机制计算,可得到3月动力煤长协价720元/吨,维持高位。

新机制基准价提高,浮动价波动性更小,煤企长期高盈利可期。对比旧机制以535元/吨为基准价,新机制下长协煤基准价大幅提高140元/吨(26.2%),同时新机制将原浮动价计算指数中的中电联电煤采购指数(CECI)更改为NCEI.选取2018年至今原机制中三个指数数据分别计算它们的标准差,BSPI、CCTD、CECI标准差分别为67.85、98.27、166.62,可以发现,新机制将波动率最大(标准差最大)的指数剔除,更换为NCEI指数。NCEI指数由全国煤炭交易中心自2021年12月31日起发布,该指数编制里中长期合同权重不低于72%,即该指数更加反应长协价格,波动性更小。可以看到,新的长协定价机制价格中枢大幅提高(2021年全年长协煤均价仅648元/吨,Q1-Q4分别为590、596、663、744元/吨),同时波动性减小,煤炭企业盈利中枢抬升、盈利更加稳健。

无需纠结现货价格和政策调控,价值发现将成为2022年煤炭股投资主旋律,同时发掘三条阿尔法机会。1)经历了2021年煤炭市场的大起大落,政府已经有充足的手段维持煤炭价格的稳定,价格大幅超预期上涨带来的业绩高弹性行情在2022年将很难出现,但可以明确长协价同比大幅提升将带动企业的盈利中枢跃升一个台阶,测算板块一季度利润增长约80%,价值发现将成为2022年煤炭股投资的主旋律。2)新的机制下高长协价格得以维持且同比大幅提升,资本支出-现金流-财务-利润-分红将出现可持续优化,年报的高长协、高盈利下的新分红方案值得期待。此外,国家鼓励通过兴建光伏项目治理采煤沉陷区,我们判断部分煤炭企业将利用所在地资源获取绿电项目,转型有望加速。

投资建议:1)全年主线:高股息、绿电转型、成长性煤化工,中国神华/平煤股份、靖远煤电/电投能源、中国旭阳集团/宝丰能源;2)坐拥海外煤矿资源:兖矿能源(亦为高股息);3)资源优质企业:兰花科创、陕西煤业、淮北矿业、山西焦煤、潞安环能、中煤能源、山煤国际、盘江股份。

风险提示:全球油气价格超预期下跌;煤炭供给维持高位。

(文章来源:证券时报·券中社)